Chi va in pensione, da un giorno all’altro cessa di ricevere il salario, mentre le consuete spese di sostentamento rimangono. Per poter mantenere lo standard di vita abituale anche dopo il pensionamento è quindi opportuno iniziare a risparmiare presto e in una prospettiva di lungo periodo. L’insieme delle misure sia dal lato pubblico che da quello privato per il raggiungimento di questo obiettivo è riassunto dal concetto generale di previdenza per la vecchiaia.

La previdenza per la vecchiaia in Svizzera si basa su un meccanismo articolato in più parti, il cosiddetto sistema dei tre pilastri. L’assicurazione per la vecchiaia e per i superstiti (AVS) e la previdenza professionale (cassa pensione, CP) costituiscono le due principali misure predisposte dallo Stato. A ciò si aggiunge poi il terzo pilastro, ossia la previdenza individuale (risparmio privato).

La rendita corrisposta dall’AVS nell’ambito del primo pilastro garantisce soltanto il minimo vitale. Per poter conservare un tenore di vita analogo a quello condotto nell’arco della vita lavorativa, è necessaria la rendita supplementare della previdenza professionale (PP). Questa funzione della PP viene pertanto definita anche come «livellamento reddituale». In termini colloquiali, la previdenza professionale è chiamata cassa pensione (CP).

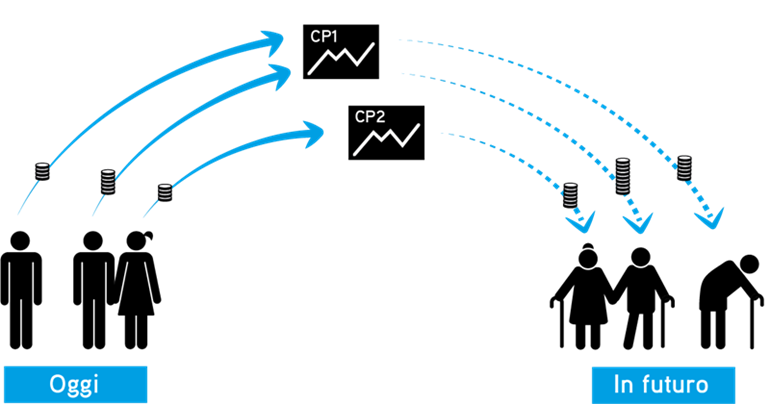

Le persone assicurate versano con cadenza regolare contributi sul proprio conto personale presso una cassa pensione. Questi vengono dedotti direttamente dal salario e anche il datore di lavoro versa un contributo almeno di pari entità. Il capitale PP rimane bloccato fino al momento del pensionamento e un prelievo anticipato è possibile soltanto per il finanziamento della proprietà abitativa, l’avvio di un’attività lavorativa indipendente, la partenza definitiva dalla Svizzera e il pensionamento anticipato. Dopo il pensionamento, le persone assicurate ricevono poi una rendita mensile attinta dal patrimonio accumulato, che così viene progressivamente consumato sino alla fine della vita. Questo sistema è detto «di capitalizzazione». A differenza dell’AVS, la previdenza professionale non è organizzata dallo Stato, bensì da offerenti privati quali fondazioni di previdenza, banche e assicurazioni.

A differenza che per l’AVS, per la previdenza professionale non sussiste alcun obbligo assicurativo generale. Solo a partire dal compimento del 25º anno di età e da un reddito annuo di 22 680 franchi (stato: 2025) il versamento dei contributi è obbligatorio per i lavoratori e le lavoratrici dipendenti. Chi guadagna meno di 22 680 franchi all’anno o svolge un’attività lucrativa autonoma non è tenuto a versare contributi alla CP, per quanto l’affiliazione a una cassa pensione sia possibile su base volontaria. Mancando un obbligo assicurativo generale, non tutti i beneficiari e le beneficiarie di rendita in età pensionabile percepiscono una rendita PP. Ciò costituisce un problema soprattutto per le persone che lavorano soltanto a tempo parziale.

![]()

![]()

![]()

![]()

L’esempio sotto riportato illustra l’evoluzione dei contributi (scala a destra) per un salario lordo di 60 000 franchi (scala a sinistra).

![]()

Durante il periodo in cui una persona svolge un’attività lavorativa, il capitale versato sotto forma di contributi viene investito dalla cassa pensioni sul mercato finanziario, ovvero su quello azionario e obbligazionario, dove genera un rendimento e continua quindi a crescere nel corso degli anni. I contributi PP versati, maggiorati dei rendimenti conseguiti, costituiscono il capitale di vecchiaia, ovvero l’importo disponibile al momento del pensionamento. Le persone assicurate possono poi decidere se riscuotere in un’unica soluzione, mediante un prelievo del capitale, il denaro così accumulato o se percepirlo sotto forma di una rendita CP. È altresì possibile una combinazione di rendita e prelievo del capitale. La soluzione della rendita risulta più conveniente nei casi in cui viene superata l’aspettativa di vita media, attualmente pari a circa 81 anni per gli uomini e circa 85,1 per le donne (stato: 2020).

La rendita CP viene calcolata sulla base del capitale di vecchiaia accumulato dalla persona assicurata, moltiplicato per la cosiddetta aliquota di conversione. Questa indica l’ammontare annuo disponibile per il pagamento della rendita in rapporto al capitale accumulato. Attualmente l’aliquota si colloca al 6,8% (stato: 2025).

La rendita, che come il salario è mensile, viene corrisposta vita natural durante e indipendentemente dall’importo residuo del capitale accumulato. È quindi la durata di vita della persona assicurata a determinare quanto del capitale accumulato essa riceverà sotto forma di rendita.

Calcolo della rendita CP/mese:

CHF 500 000 (esempio di avere di vecchiaia accumulato) x 6,8% = CHF 34 000 (rendita CP/anno)

CHF 34 000 / 12 mesi ≈ CHF 2833 (rendita CP corrisposta mensilmente)

Grazie ai progressi nel campo della medicina e della tecnologia, oggi le persone vivono più a lungo rispetto a quando la PP era stata introdotta, negli anni 1980. La sfida che ne consegue è data dal numero sempre maggiore di persone che riscuote dalla cassa pensione importi superiori a quanto consentirebbe il loro capitale di vecchiaia accumulato. Il motivo risiede nel fatto che l’aliquota di conversione minima oggi in vigore presuppone una durata della vita media di 80 anni. Le beneficiarie e i beneficiari di rendita che percepiscono per più di 15 anni una rendita della cassa pensione ricevono quindi più denaro di quanto hanno accumulato nell’arco della loro intera vita lavorativa (cfr. figura 2). Alla luce delle aspettative di vita odierne, l’attuale aliquota di conversione minima del 6,8% è quindi troppo elevata.

Le casse pensioni possono in parte attenuare il problema dell’aliquota di conversione troppo elevata conseguendo buoni rendimenti sui mercati finanziari e facendo così crescere complessivamente gli averi di vecchiaia. Per questo motivo il mercato dei capitali è definito anche il «terzo contribuente», accanto a dipendenti e datori di lavoro. La sua importanza relativa dipende tuttavia fortemente dall’andamento dei mercati finanziari e in particolare dall’evoluzione dei tassi d’interesse. Inoltre le casse pensioni non hanno la stessa libertà di investimento dei privati. Per garantire la sicurezza della previdenza di vecchiaia devono rispettare numerose disposizioni legislative.

Attualmente le uscite troppo elevate vengono compensate attingendo agli averi di cassa pensione delle persone ancora professionalmente attive per pagare le rendite dell’attuale generazione di beneficiarie e beneficiari. Questa pratica contraddice tuttavia il principio del sistema di capitalizzazione ed è quindi equiparabile a tutti gli effetti a una ridistribuzione. Di conseguenza le generazioni future potrebbero non avere più a disposizione la totalità del capitale versato nella CP.

Affinché in futuro le rendite CP possano tornare a essere corrisposte senza ridistribuzione, sono disponibili soprattutto due leve: