Sofia (20) hat ihre Lehre als Grafikerin abgeschlossen und tritt in ein paar Wochen eine neue Arbeitsstelle an, wo sie 4382 Franken netto verdienen wird. Nun freut sie sich darauf, mehr Geld zu haben und von zu Hause auszuziehen. Zukünftig wird sie in Fribourg wohnen und in Bern arbeiten. Sofia ist sich bewusst, dass mit ihrer Unabhängigkeit auch viele Kosten und Verpflichtungen auf sie zukommen: Neu muss sie unter anderem für die eigene Wohnung aufkommen, die Krankenkassenkosten selbst übernehmen und bedeutend mehr Steuern bezahlen.

Sofia weiss, wie man Geld einteilt, denn sie hat schon ihren Lehrlingslohn mit einem Budget verwaltet. Ihr ist auch bewusst, dass ein Budget immer der jeweiligen Lebenssituation angepasst werden muss. Deshalb erstellt sie nun ein neues Budget. Sofia beschliesst, diesmal eine App zu verwenden, die sie bei der Budgetplanung unterstützt. Nach kurzer Recherche entscheidet sie sich für die App «BudgetCH» und lädt diese auf ihr Smartphone. Sie registriert sich auf der App, damit sie ihre Daten bei einem Gerätewechsel nicht verliert.

Um das Budget erstellen zu können, benötigt die App Informationen über Sofias aktuelle Situation und ihr derzeitiges Einkommen.

Monatlich stehen ihr also 4382 Franken zur Verfügung.

Die App zeigt ihr nun sogenannte Referenzwerte an. Diese geben eine Richtlinie vor, wie viel sie ungefähr für die verschiedenen Budgetposten ausgeben sollte.

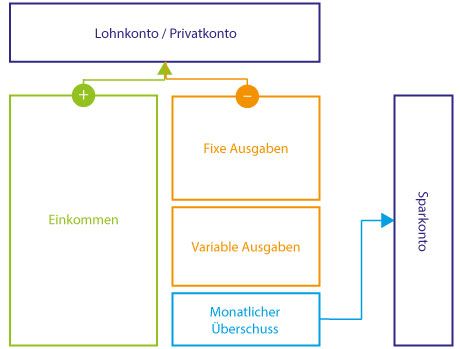

Auf der App entdeckt Sofia, dass alle Ausgaben in zwei Kategorien unterteilt werden: fixe und variable. Dabei erinnert sie sich wieder, dass man dem Einkommen fixe Ausgaben und variable Ausgaben gegenüberstellt. Was übrig bleibt, ist der monatliche Überschuss. Falls man mehr ausgibt als einnimmt, ergibt sich ein Defizit.

Gut zu wissen

Dies sind Ausgaben, die nur langfristig verändert werden können.

| Wohnen: Sofia bezahlt CHF 1250.– Miete für ihre neue Wohnung in Fribourg. Dazu kommen monatlich CHF 100.– für Heiz- und Nebenkosten sowie CHF 80.– für Elektrizität und Gas. Insgesamt budgetiert sie also 1430 Franken. | 1430 | |

| Steuern: Als Privatperson bezahlt Sofia Kantons-, Kirchen- (Sofia ist römisch-katholisch) und Gemeindesteuern sowie die direkte Bundessteuer. Sofia gibt ihre Daten im Online-Steuerrechner der Eidgenössischen Steuerverwaltung ein und sieht, dass sie rund CHF 8003.– im Jahr bezahlen muss, was 667 Franken im Monat entspricht. Sie nimmt sich vor, die Steuern monatlich via Dauerauftrag direkt dem Steueramt einzuzahlen, wie ihr das von einer Freundin empfohlen wurde. | 667 | |

| Telefon/Internet/TV: Für das Smartphone-Abo bezahlt Sofia monatlich CHF 30.–. Für den Internetanschluss (WLAN) gibt sie zusätzlich CHF 40.– pro Monat aus. Sie hat ausserdem ein Abo von Netflix für CHF 15.– und eines von Spotify für CHF 12.– im Monat. Diese trägt sie unter Streaming-Anbieter ein. Dass sie für den Radio-/Fernsehempfang eine Gebühr (Serafe) bezahlen muss, hat sie nicht gewusst: CHF 28.– (CHF 335.– : 12, Kosten für 2023) – ganz schön viel – und das, obwohl sie gar nie Radio hört und Serien nur auf Netflix schaut. Total budgetiert sie 125 Franken. | 125 | |

| Versicherung: Sofia schliesst die obligatorische Grundversicherung bei der Krankenkasse für CHF 325.– im Monat und zusätzlich eine Hausrats-/Privathaftpflichtversicherung für CHF 30.– im Monat ab. Sie budgetiert also 355 Franken für die Versicherung. | 355 | |

| ÖV: Für das Pendeln zwischen Fribourg und Bern stehen ein Streckenabo oder ein GA Junior (für unter 25) zur Auswahl. Sofia vergleicht die Abos auf der SBB-Website. Sie entscheidet sich für das GA Junior, weil es mit 245 Franken nur 9 Franken mehr kostet als das Streckenabo. Vom GA kann sie aber auch in der Freizeit profitieren. | 245 | |

| Allgemein (Hobby): Sofia besucht gerne die Yogastunden im Fitness. Das Jahresabo kostet CHF 660.–. Pro Monat budgetiert sie also 660 / 12 = 55 Franken. | 55 | |

| Insgesamt: | 2877 |

Insgesamt muss Sofia pro Monat mit folgenden fixen Ausgaben rechnen: 2877 Franken.

Dies sind Ausgaben, die kurzfristig verändert werden können. Da variable Ausgaben schwieriger zu bestimmen sind, nimmt sich Sofia vor, möglichst genaue Schätzungen in der App einzutragen und diese dann zu überprüfen.

| Haushalt: Sofia schätzt, dass sie CHF 13.– pro Tag, also rund CHF 400.– im Monat, für Esswaren und Getränke ausgibt. Nicht eingerechnet sind dabei die Mittagessen, die sie bei der Arbeit einnimmt. Bei Non-Food-Artikeln wie Waschmittel und Körperpflege trägt sie weitere CHF 60.– pro Monat ein. Total budgetiert sie für den Haushalt 460 Franken. | 460 | |

| Persönliche Ausgaben: Sofia braucht wenig Kleider, aber demnächst braucht sie eine neue Winterjacke. Sie schätzt die Kleiderkosten auf CHF 120.– pro Monat. Für die Verpflegung bei der Arbeit budgetiert sie rund CHF 10.– pro Arbeitstag, also CHF 200.– im Monat. Dazu kommen CHF 150.– für Freizeit, Kino, Konzerte, Coiffeur und Ähnliches. Zum Glück hat Sofia vor zwei Jahren aufgehört zu rauchen. Sonst müsste sie zusätzlich noch CHF 240.– pro Monat fürs Rauchen budgetieren. Total sind es so 470 Franken. | 470 | |

| Unterhaltungsmedien: Die Streaming-Abos hat Sofia bereits bei den Fixkosten budgetiert. Sie rechnet hier also nur noch 15 Franken ein, mit denen sie sich mal ein Buch kaufen oder einen Film herunterladen kann. | 15 | |

| Neben den oben aufgeführten klassischen variablen Ausgaben gibt es auch noch variable Ausgaben mit Rückstellungscharakter. Damit sind Ausgaben gemeint, die unregelmässig anfallen, für die Sofia aber regelmässig Geld zur Seite legen möchte. | ||

| Ferien: Sofia liebt die Natur. Im Sommer geht sie gerne draussen wandern und zelten, im Winter will sie unbedingt Skifahren gehen. Sie budgetiert 150 Franken monatlich für ihre Ferien. | 150 | |

| Arzt & Medikamente: Sofia weiss, dass sie die Kosten bis zur Höhe der gewählten Franchise von CHF 300.– selbst übernehmen muss, wenn sie zur Ärztin gehen muss. Hinzu kommen 10% der anfallenden Gesundheitskosten als Selbstbehalt (Maximalbetrag: CHF 700.– pro Jahr). Zur Sicherheit legt sie deshalb 40 Franken monatlich zur Seite. | 40 | |

| Sparen: Aus eigener Erfahrung weiss Sofia, dass es sich lohnt, etwas Geld auf der Seite zu haben, um auf Unvorhergesehenes reagieren zu können. Sie beschliesst deshalb, CHF 200.– pro Monat als Reserve einzutragen, die sie direkt auf ein Sparkonto überweist. Zusätzlich möchte sie sich nächstes Jahr ein neues Handy kaufen, das CHF 600.– kostet. Sie legt monatlich CHF 50.- dafür auf die Seite. Total trägt sie also 250 Franken in die Kategorie Sparen ein. | 250 | |

| Insgesamt: | 1385 |

Insgesamt ergeben sich so für Sofia variable Ausgaben in Höhe von 1385 Franken pro Monat. Ihr ist allerdings bewusst, dass dies Durchschnittswerte sind. In den Skiferien wird sie zum Beispiel deutlich mehr ausgeben.

Der Überschuss ist das, was vom Einkommen nach Abzug der fixen und variablen Kosten noch übrig bleibt. Sofia stellt erleichtert fest, dass noch 120 Franken pro Monat übrig bleiben. Zudem hat sie den 13. Monatslohn ja noch nicht einberechnet. Was sie damit macht, weiss sie noch nicht. Vielleicht braucht sie einmal noch etwas für ihre neue Wohnung.

Mit der App wurde Sofia durch ihre Ausgaben geführt. Ohne diese hätte sie die Elektrizitätskosten und die Streaming-Abos vergessen. Sie weiss nun auch, dass eine Winterjacke und ein neues Handy im Budget liegen. Sie beschliesst, ihre Ausgaben auch täglich in der App einzutragen – mindestens mal für einen Monat, um zu sehen, ob ihre Schätzungen korrekt waren oder ob sie noch Kosten anpassen muss.

Praktische Tipps