Das Leben hat nicht nur Sonnenseiten, es birgt auch Risiken in sich. So können wir schon morgen einen Unfall haben oder schwer erkranken. Oder im beruflichen Alltag passiert ein Fehler, beispielsweise kann eine Fracht auf dem Transportweg verloren gehen. Vor solchen Risiken kann sich niemand vollständig schützen. Jedoch können wir uns gegen den finanziellen ▸Schaden absichern. Diese Art von Schutz bieten Versicherungen.

Für das Funktionieren einer modernen Volkswirtschaft sind Versicherungen von grosser Bedeutung. Viele wirtschaftliche Handlungen, wie z. B. der Transport von Waren, würden ohne Versicherung gar nicht getätigt werden, da das Risiko eines grossen finanziellen Verlustes zu hoch wäre.

In der Schweiz gibt es insgesamt rund 190 private Versicherungsgesellschaften. Sie beschäftigen zusammen rund 50 000 Mitarbeitende (Stand 2022). Die Branche besteht aus dem Lebens-, dem Schadens-, dem Unfall-, dem Krankenversicherungs- und dem Rückversicherungsgeschäft.

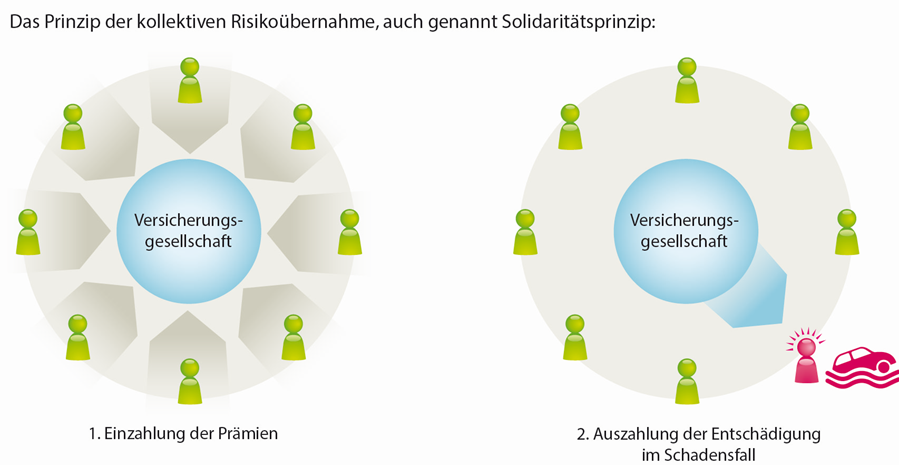

Wer eine Versicherung abschliesst, bezahlt einen bestimmten Geldbetrag – genannt ▸Prämie – an die Versicherungsgesellschaft. Tritt ein ▸Schadensfall ein, bezahlt die Versicherungsgesellschaft aus dem Topf der eingegangenen Prämien den finanziellen Schaden; in aller Regel aber nur bis zu einer vertraglich festgelegten Schadensobergrenze. Die Versicherungsgesellschaft kann diese Leistung nur deshalb anbieten, weil sie mit einer grossen Anzahl Personen oder Unternehmungen einen Vertrag abschliesst. Nur bei einem kleinen Teil der versicherten Personen wird sich auch tatsächlich ein Schadensfall ereignen. Damit verteilt sich der finanzielle Schaden auf viele Prämienzahlende (vgl. dazu die Box: «Gesetz der grossen Zahlen»).

Dieses Prinzip, Risiken zusammenzulegen und gemeinsam zu tragen, nennt man auch «▸kollektive Risikoübernahme» (vgl. dazu das unten stehende Schaubild).

Adverse Selektion in Versicherungssituationen bedeutet, dass Personen mit einem höheren Risiko eher dazu neigen, sich zu versichern. Einheitliche Prämien machen die Versicherung für diese Personen attraktiv, während sich Personen mit einem tiefen Risiko aus dem Markt zurückziehen.

Beim Prinzip der kollektiven Risikoübernahme werden Risiken innerhalb einer Gruppe geteilt. Alle Mitglieder zahlen dazu einen Geldbetrag in einen Geldtopf ein. Bei einem Schadensfall innerhalb der Gruppe werden die entstandenen Kosten aus diesem Topf gedeckt.

Moral Hazard beschreibt das Verhalten versicherter Personen, mehr Risiken einzugehen oder sich fahrlässiger zu verhalten, weil sie durch eine Versicherung vor den finanziellen Folgen geschützt sind.

Die Prämie (oder auch Versicherungsbeitrag) ist der Geldbetrag, den eine versicherte Person regelmässig an die Versicherungsgesellschaft zahlt, um im Falle eines Schadens eine finanzielle Entschädigung zu erhalten.

Ein Schaden ist eine unfreiwillige Einbusse am Eigentum einer Person.

Ein Schadensfall ist ein Ereignis, welches Schäden verursacht.

Der Selbstbehalt ist der finanzielle Betrag, den die versicherte Person im Schadensfall aus eigener Tasche zahlen muss.

Wie zu Beginn erwähnt, behebt eine Versicherung den Schaden nicht. Sie leistet lediglich ein monetäres Entgelt. So kann eine Brandversicherung das Feuer nicht verhindern, aber sie schützt uns vor den materiellen Verlusten, die dieses verursacht.

Versicherungsschutz wird nicht gegen jede Art von Schaden angeboten. Folgende Bedingungen müssen erfüllt sein, damit Versicherungen einen Schutz gegen den Schaden bieten können:

Gilt der 9/11-Anschlag gegen den Twin Tower mit zwei Flugzeugen als ein oder zwei Attentate und muss die Versicherung einmal oder zweimal Schutz leisten?

So sind sehr seltene Ereignisse äusserst schwierig zu versichern, weil deren Wahrscheinlichkeit kaum zu ermitteln ist (z. B. ein Meteoriteneinschlag). Ebenfalls hilfreich ist es, wenn die Ereignisse unabhängig voneinander sind, d. h. das Eintreten eines Ereignisses nichts an der Chance (Wahrscheinlichkeit) ändert, dass ein anderes Ereignis eintritt.

So gibt es keine Versicherung dafür, dass eine Ehe hält, dass ein Unternehmen Gewinne macht oder Lernende eine Prüfung bestehen.

Kein Schutz wird angeboten, wenn der Schaden oder die Anzahl der Betroffenen zu klein ist (etwa eine Versicherung gegen den Saitenriss bei einer Harfe). Wenn der Schaden gross ist und man gewillt ist, sehr hohe Prämien zu zahlen, kann man sich vor komplizierten und ganz persönlichen Risiken schützen, beispielsweise beim Versicherungsmarkt Lloyd’s, wo Berühmtheiten sogar Körperteile (Stimmbänder einer Sängerin, Hände eines Pianisten) versichern lassen. Wird der Schaden ausserordentlich gross, gibt es in der Regel nur eingeschränkten Versicherungsschutz (AKW-Unfall, Terroranschläge, Krieg usw.).

Versicherungsschutz können wir uns wie ein normales Gut kaufen. Die Kosten des Versicherungsschutzes hängen vom verkauften Schutz ab.

Je höher die Versicherungsleistung im Schadensfall und die Wahrscheinlichkeit des Schadeneintritts sind und je kleiner die Anzahl Versicherungsnehmenden ist, desto teurer wird die Versicherungsprämie. So ist es beispielsweise für die Versicherungsgesellschaft risikoreicher (bzw. teurer), einer 70-jährigen Frau eine private Spitalzusatzversicherung anzubieten als einer 25-jährigen. Denn die Wahrscheinlichkeit, dass die ältere Person die Versicherungsleistung beanspruchen wird, ist bedeutend höher (vgl. dazu das Schaubild).

Besteht Wettbewerb zwischen den Versicherungsgesellschaften und Transparenz über die Leistungen, so gleicht sich der Preis des Versicherungsschutzes der verschiedenen Anbietenden an: Die Versicherungsgesellschaften A und B verlangen dann für eine ähnliche Leistung eine ähnliche Prämie.

Bei einem Versicherungsschutz mit kleiner Versicherungsleistung, wie etwa einer Versicherung gegen Glasschaden, muss jede Person individuell entscheiden ob sich eine Versicherung lohnt. Da die Schadeneintrittswahrscheinlichkeit hoch ist, ist die Prämie im Vergleich zum Schaden gross. Als Alternative könnte Geld auf ein Bank- oder Postkonto eingezahlt werden, denn Ersparnisse sind ebenfalls eine Versicherung gegen Risiken. Sie haben den Vorteil, dass sie Schutz gegen ganz verschiedene Risiken bieten und nicht nur gegen solche, die im Voraus (vertraglich) genau definiert worden sind wie bei einer Glasschadenversicherung.

Bei einem Versicherungsschutz mit grossem Schaden, wie etwa bei einer Brandschutzversicherung (in Kantonen, wo diese nicht obligatorisch ist), sind Ersparnisse keine wirkliche Alternative. Weil solche Schäden mit einer kleinen Wahrscheinlichkeit auftreten, sind zudem die Versicherungsprämien im Vergleich zum Schaden tief. Auch die Krankenversicherung versichert grossen Schaden. Da Krankheitskosten oftmals zu hoch sind, um durch Ersparnisse abgedeckt werden zu können, gilt hier die Versicherungspflicht.

Wenn eine Versicherungsgesellschaft eine Autoversicherung zu einer einheitlichen Prämie anbietet, nimmt sie an, dass alle Automobilist:innen das gleiche Risiko darstellen und Unfälle vermeiden wollen. Was passiert aber, wenn diese Annahme nicht zutrifft?

Nehmen wir an, eine Versicherungsgesellschaft würde einer Person mit riskantem Fahrstil eine Fahrzeugversicherung zu einem Preis verkaufen, der aufgrund des Durchschnitts aller zu erwartenden Schäden berechnet ist. Das wäre für den Versicherungsnehmenden ein gutes Geschäft. Weshalb? Obwohl für die Person ein deutlich höheres Schadensrisiko besteht und sie somit als «schlechtes» Risiko gilt, müsste sie nur eine durchschnittliche Prämie bezahlen. Wüsste die Versicherungsgesellschaft, dass sich die Person unvorsichtig und riskant verhält, läge die Prämie klar über dem Durchschnitt.

Umgekehrt ist eine Durchschnittsprämie für Personen, die als «gute» Risiken gelten, unattraktiv, denn sie müssen eine durchschnittliche Prämie bezahlen, obwohl bei ihnen das Risiko eines Schadens tiefer liegt. Dies kann vorsichtige Autofahrer:innen dazu veranlassen, keinen Versicherungsschutz mehr zu kaufen. Für die Versicherungsgesellschaft erhöht sich damit der Anteil von «schlechten» Risiken.

Mit den auf dem Durchschnitt aller Autofahrenden berechneten Prämien können die Kosten für die Schäden nicht mehr gedeckt werden. Die Prämien müssen erhöht werden, was bewirkt, dass noch weniger «gute» Risiken eine Versicherung kaufen. Die Prämien steigen erneut an. Diese Entwicklung kann dazu führen, dass sich das Geschäft nicht mehr lohnt und die Versicherungsgesellschaft daher auf das Angebot des Produkts verzichtet.

Diesen Prozess, bei dem «gute» Risiken nach und nach aus dem Markt ausscheiden und vorrangig solche Teilnehmende verbleiben, die als «schlechte» Risiken gelten, nennt man in der Fachsprache «▸adverse Selektion» oder auch Negativauslese. Im Extremfall kann ein solcher Vorgang zu einem totalen Marktzusammenbruch führen.

Der Gefahr der «adversen Selektion» vorbeugen kann man, indem verschiedene Risiken erkannt, eingeordnet und entsprechend unterschiedlich versichert werden – vor allem durch Anpassung von Leistungen und Prämien. So gewähren Versicherungsgesellschaften beispielsweise Autofahrenden, die lange ohne Unfall fahren, tiefere Prämien. Nachteil: Die Unterscheidung trifft alle und nicht nur jene Versicherten, welche sich risikoreich verhalten. Dies kann als ungerecht empfunden werden, denn nicht alle jungen Autofahrenden fahren riskant.

Der Abschluss einer Versicherung kann dazu verleiten, dass man sich weniger Mühe gibt, einen Schadensfall zu verhindern. Der Fachbegriff dafür heisst «▸Moral Hazard» und lässt sich mit «moralisches Risiko» übersetzen. Durch eine Versicherung kann es also (muss aber nicht) zu einer Verhaltensänderung kommen.

Zwei Beispiele:

Weil einige der versicherten Personen grössere Risiken eingehen, kommt es zu mehr Schadensfällen. Die Kosten steigen und in der Folge möglicherweise auch die Prämien. Für die Sorgfältigen wird die Versicherung dadurch weniger attraktiv. Sie überlegen sich eine Kündigung oder einen Wechsel. Dadurch werden die Kosten für die Versicherungsgesellschaft höher und die Prämien steigen erneut. Wenn sich das Geschäft nicht mehr lohnt, wird sich die Versicherungsgesellschaft überlegen, ob sie das Produkt überhaupt noch anbieten soll.

Eine Möglichkeit, dem «Moral Hazard»-Problem zu begegnen, ist die Einführung eines sogenannten ▸Selbstbehalts. Das heisst, es wird vertraglich vereinbart, dass bei jedem Schaden ein bestimmter Betrag (in Prozenten des Schadenbetrags oder als fixer Frankenbetrag festgehalten) durch die versicherte Person selbst getragen wird. Je höher der Selbstbehalt ist, desto geringer ist der Anreiz, grössere Risiken einzugehen. Nachteil: Nur ein Teil des Schadens ist versicherbar.

Eine weitere Möglichkeit der Versicherungsgesellschaften, riskante Verhaltensweisen der versicherten Personen einzudämmen, ist das sogenannte Bonus-Malus-System: Versicherte Personen, bei denen ein Schadensfall eingetreten ist, müssen höhere Prämien bezahlen. Wer hingegen ohne Schaden bleibt, erhält in der nächsten Periode eine Prämienreduktion. Bonus-Malus-Systeme werden beispielsweise bei Motorfahrzeugversicherungen angewendet.

Durch das Zusammenlegen von Risiken kann die Versicherungsgesellschaft das Risiko auf viele verschiedene Personen verteilen (vgl. dazu das oben stehende Schaubild: «Das Prinzip der kollektiven Risikoübernahme, auch genannt Solidaritätsprinzip»). Dennoch kommt es vor, dass ein Ereignis viele Menschen gleichzeitig trifft, etwa bei einer Naturkatastrophe oder einer Pandemie. Deshalb verteilen Versicherungsgesellschaften ihre Risiken auch über die Zeit hinweg und bilden in guten Jahren – in Jahren mit wenigen Schadensfällen – Reserven für Jahre mit hohen Kosten.

Doch auch so lässt sich nicht ganz ausschliessen, dass einmal ein Schadensereignis ein so grosses Ausmass annimmt, dass eine Versicherungsgesellschaft die finanziellen Folgen nicht mehr alleine tragen kann. Für diesen Fall gibt es sogenannte Rückversicherungen. Rückversicherungen versichern die Versicherungsgesellschaft gegen das verbleibende Restrisiko.

Angenommen, eine Hausratsversicherung hat 10 000 Kunden, die Wahrscheinlichkeit eines Wohnungsbrands sei für alle Kunden gleich und betrage 1 Prozent. Das heisst, im Durchschnitt werden 100 Personen finanzielle Schäden wegen eines Wohnungsbrandes erleiden. Wenn alle 10 000 Personen eine Versicherungsprämie von 500 Franken pro Jahr bezahlen, kommen bei der Versicherungsgesellschaft jährlich 5 Mio. Franken zusammen. Ohne Verwaltungskosten gerechnet, reicht dieser Betrag, um allen Betroffenen eine Entschädigung von 50 000 Franken zu zahlen. Was aber geschieht, wenn anstatt 100 plötzlich 120 Schadensfälle eintreten? Eine solche Situation ist glücklicherweise äusserst unwahrscheinlich. Denn Versicherungen funktionieren mit dem sogenannten «Gesetz der grossen Zahlen».

Dieses Gesetz garantiert, dass die Versicherungsgesellschaft ziemlich genau abschätzen kann, wie gross die Zahl der Schadensfälle tatsächlich sein wird. Ist die Zahl von versicherten Personen sehr gross, so nähert sich nämlich die Häufigkeit, mit der ein bestimmter Schadensfall (z. B. ein Wohnungsbrand) eintritt, dem langjährig beobachteten Mittel (oder theoretischen Mittelwert) an.

Die sogenannten «Sozialversicherungen» stellen eine Ergänzung zu den Versicherungen dar. Bekannte Sozialversicherungen sind die Alters- und Hinterbliebenenversicherung (AHV), die betriebliche Unfallversicherung, die Arbeitslosenversicherung (ALV), die Invalidenversicherung (IV), die Mutterschaftsversicherung und die obligatorische Krankenpflegeversicherung

Die Sozialversicherungen bilden Solidargemeinschaften, in welchen beispielsweise die Jungen mit ihren Beiträgen den älteren Menschen helfen (AHV) oder die Erwerbstätigen die Arbeitslosen unterstützen (ALV).

Sozialversicherungen sind durch ein Obligatorium bzw. durch einen Versicherungszwang gekennzeichnet. Freiwillig würden sie nicht alle Personen abschliessen, weil sie eine Geldumverteilung von gewissen Versicherten zugunsten von anderen beinhalten («Solidaritätsprinzip»). So sind gut ausgebildete Personen sogenannte Nettozahlende bei der Arbeitslosenversicherung und Gutverdienende sind Nettozahlende bei der AHV, wo die Beiträge vom Lohn abhängig und nach oben offen sind, die Rentenhöhe jedoch begrenzt ist.