«Spare während deiner Arbeitszeit, so hast du in der Rentenzeit.» Diese abgewandelte Form des bekannten Sprichworts «Spare in der Zeit, so hast du in der Not» trifft den Grundgedanken des schweizerischen Vorsorgesystems recht gut. Nach der Pensionierung laufen die meisten Kosten für den Lebensunterhalt weiter, doch die regelmässigen Lohnzahlungen bleiben plötzlich aus. Um all die Ausgaben bezahlen zu können, muss man schon früh mit dem Sparen für das Leben im Alter beginnen. Dafür gibt es in der Schweiz sowohl staatliche als auch private Massnahmen; sie sind unter dem Oberbegriff Altersvorsorge zusammengefasst.

Die Altersvorsorge der Schweiz basiert auf einem mehrteiligen System, dem sogenannten Drei-Säulen-System. Dabei sind die Alters- und Hinterbliebenenversicherung (AHV) sowie die berufliche Vorsorge (Pensionskasse, PK) die beiden wichtigsten staatlichen Massnahmen. Als dritte Säule kommt die Selbstvorsorge (privates Sparen) hinzu. Die AHV hat sich als erste Säule des schweizerischen Vorsorgesystems zu einer nationalen Institution entwickelt. Sie ist heute als staatliche Massnahme der Vorsorge nicht mehr wegzudenken.

Die Rente aus der AHV dient dazu, im Alter den Existenzbedarf zu sichern. Ihr Ziel ist in erster Linie die Verhinderung von Altersarmut. Die AHV sorgt zudem dafür, dass die Hinterbliebenen beim Tod eines Elternteils oder eines Ehegatten nicht in finanzielle Not kommen. Sie leistet also neben der Altersrente auch eine Hinterbliebenenrente in Form von Witwenrente und Waisenrente.

Seit 1948 sind alle in der Schweiz lebenden Menschen obligatorisch in der AHV versichert. Egal, ob erwerbstätig oder nicht, ob Lehrling, Studentin, Invalider oder Hausmann. Spätestens ab dem 1. Januar nach dem 20. Geburtstag müssen bis zum Erreichen des ordentlichen Rentenalters AHV-Beiträge bezahlt werden. Als Gegenleistung erhalten die Männer mit 65 Jahren und die Frauen mit 64 Jahren (Stand 2022) eine Altersrente

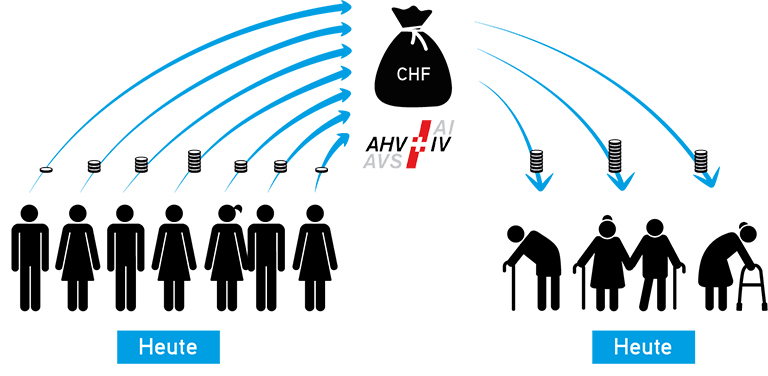

Die AHV funktioniert nach dem sogenannten Umlageverfahren. Das Besondere daran: Die einbezahlten Rentenbeiträge gehen Monat für Monat direkt an die Rentnerinnen und Rentner weiter. Das Geld wird also nicht angespart, sondern gleich ausbezahlt, eben «umgelegt» (siehe Abbildung 1). Im Zusammenhang mit diesem Umlageverfahren spricht man auch von einem Generationenvertrag. Dabei handelt es sich jedoch nicht um einen tatsächlichen Vertrag zwischen den Generationen. Der Begriff symbolisiert lediglich, dass die gegenwärtig berufstätige Generation für die Renten der aktuellen Generation im Rentenalter aufkommt. Dazu können beispielsweise die eigenen Eltern oder die Grosseltern gehören.

Die AHV-Beiträge werden prozentual direkt vom Lohn abgezogen. Dies sind 4,35% des Bruttolohns einer berufstätigen Person (Stand 2022). Den gleichen prozentualen Anteil, also ebenfalls 4,35%, bezahlt der Arbeitgeber oder die Arbeitgeberin ein. Diese Lösung mit prozentualen Anteilen führt dazu, dass Personen mit höherem Lohn oder grösserem Arbeitspensum mehr Geld einbezahlen als Arbeitnehmende mit einem tieferen Lohn oder einem geringeren Arbeitspensum. Beispiel: Bei einem Jahreslohn von 100 000 Franken fliessen der AHV-Kasse 8700 Franken zu, bei 50 000 Franken sind es 4350 Franken (Stand 2022).

Unabhängig davon, wie viel jemand insgesamt einbezahlt hat, gilt für alle Personen eine Maximalrente. Diese liegt für Alleinstehende bei 2390 Franken, für Ehepaare bei 3585 Franken (Stand 2022). Und es gibt auch eine Minimalrente; sie beträgt 1195 Franken (Stand 2022). Gutverdienende bezahlen im Laufe ihres Lebens insgesamt mehr in die AHV ein, als sie als Rentnerinnen und Rentner beziehen können. Diese finanzielle Umverteilung von reicheren zu ärmeren Menschen führt zu einem sozialen Ausgleich innerhalb der Gesellschaft.

Das Umlageverfahren funktioniert, wenn es in einer Gesellschaft viele Berufstätige und nur wenige Personen im Ruhestand gibt. Das war 1948 bei der Einführung der AHV noch der Fall. Seitdem hat sich die Bevölkerungsstruktur der Schweiz stark verändert, was man als demografischen Wandel bezeichnet. Gründe dafür sind einerseits die stark gestiegene Lebenserwartung und andererseits eine seit Ende der 1960er-Jahre gesunkene Geburtenrate.

Der demografische Wandel gefährdet das Umlageverfahren. Die vergleichsweise hohe Lebenserwartung von 85,1 Jahren bei Frauen und 81 Jahren bei Männern (Stand 2020) führt nämlich dazu, dass heute länger Renten ausbezahlt werden müssen. Gleichzeitig bewirkt die tiefe Geburtenrate, dass die Anzahl der AHV-Einzahlenden zurückgeht. Die Folge: Immer weniger Menschen im erwerbsfähigen Alter müssen für immer mehr Personen im Rentenalter aufkommen. Diese Verhältniszahl nennt man auch Altersquotient.

Abbildung 2 zeigt, dass der Altersquotient über die Zeit sinkt. 1970 kamen für eine Person im Rentenalter noch fünf erwerbstätige Personen auf. 2020 lag das Verhältnis bereits bei 1:3 und für 2050 erwartet man sogar ein Verhältnis von 1:2. Dann müssen also zwei Erwerbstätige für die Rente einer Person aufkommen.

| 1970 | 2020 | 2050 | |

| Personen im Rentenalter (64/65+ Jahre) | |||

| Personen im Erwerbsalter (20–64/65 Jahre) | |||

| Verhältnis Rentner zu Erwerbstätigen (Altersquotient) | 1:5 (20%) | 1:3 (33%) | 1:2 (50%) |

Quelle: Iconomix, basierend auf Bundesamt für Statistik (2020). Verhältnis Rentner/Erwerbstätige und Szenarien zur Bevölkerungsentwicklung der Schweiz. | |||

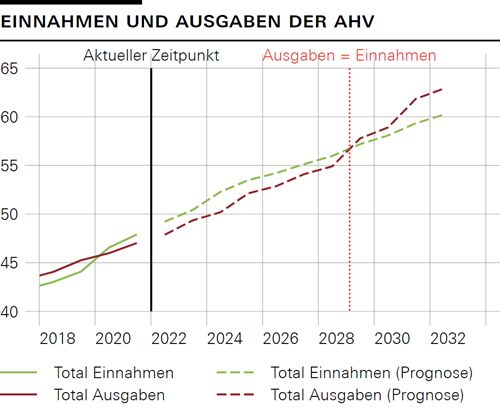

Die demografischen Veränderungen führen dazu, dass die Ausgaben für die AHV deren Einnahmen schon bald übersteigen werden (siehe Abbildung 3). Es entsteht also ein Defizit, da mehr Geld ausbezahlt als einbezahlt wird. Man spricht auch von einem negativen Umlageergebnis. Bereits für das Jahr 2029 sagt das Bundesamt für Sozialversicherungen ein solches negatives Umlageergebnis voraus. Dann entstehen jedes Jahr zusätzliche Staatsschulden, falls an der Finanzierungsform nichts geändert wird. Schon heute machen die Beiträge der Arbeitnehmenden und Arbeitgebenden bloss 73% der AHV-Einnahmen aus. Der Rest wird durch den Bundesbeitrag, die Mehrwertsteuer, Spielbankenabgaben etc. beigesteuert.

Bisher konnte das Defizit in der AHV-Kasse zum Teil durch junge Berufstätige aus dem Ausland sowie durch ein solides Wirtschaftswachstum ausgeglichen werden. Doch diese beiden Faktoren sind schwankend und lassen sich nicht direkt steuern.

Mit der Reform «AHV 21» werden zwei wichtige Bestandteile eingeführt, damit das Defizit der AHV-Kasse sinkt. Einerseits wird mit der Reform das Rentenalter der Frauen auf 65 Jahre angehoben (tiefere Ausgaben), andererseits der Beitrag der Mehrwehrsteuer erhöht (höhere Einnahmen).

Damit die Finanzierbarkeit der AHV jedoch langfristig gesichert werden kann, braucht es weitere gesetzliche Anpassungen. In diesem Zusammenhang werden folgende Reformen diskutiert: zusätzliche Erhöhung des Rentenalters, Erhöhung der AHV-Beiträge, zusätzliche Erhöhung von bestehenden Steuern (wie z. B. der Mehrwertsteuer) oder Erhebung einer zusätzlichen Steuer.